Россияне массово покидают ОАЭ на фоне обстрелов

Россияне массово покидают ОАЭ на фоне обстрелов

Хаос в аэропортах Лондона и Манчестера: 293 задержки и 66 отмен рейсов

Хаос в аэропортах Лондона и Манчестера: 293 задержки и 66 отмен рейсов

Задержки и отмены рейсов в Италии: более 200 сбоев

Задержки и отмены рейсов в Италии: более 200 сбоев

Авиасбои в Канаде: 226 задержек и 42 отмены за сутки

Авиасбои в Канаде: 226 задержек и 42 отмены за сутки

Атака на Дубай 28 февраля 2026: Хроника событий и влияние на рынок недвижимости (Обновляется)

Атака на Дубай 28 февраля 2026: Хроника событий и влияние на рынок недвижимости (Обновляется)

Россияне в Израиле объединяются для выезда: война на Ближнем Востоке

Россияне в Израиле объединяются для выезда: война на Ближнем Востоке

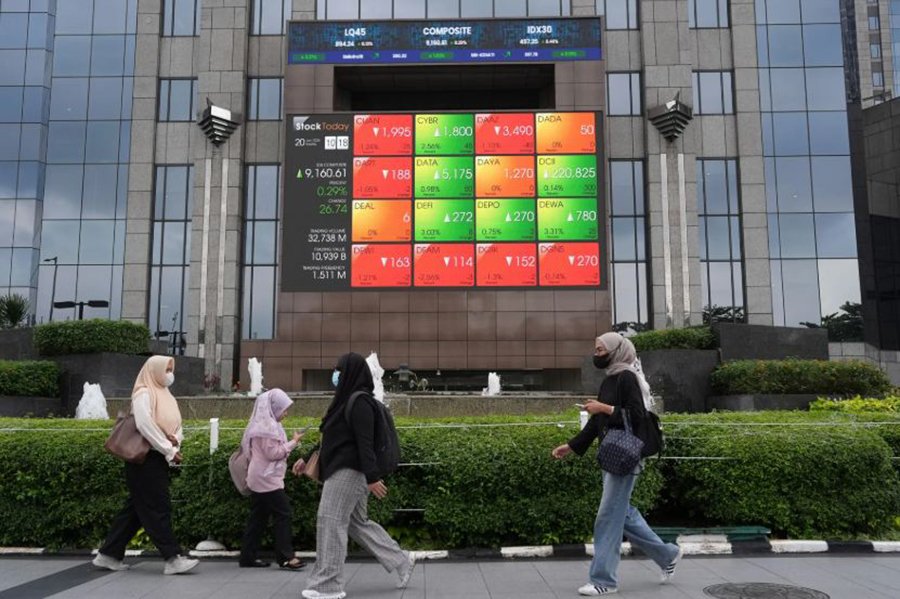

Индонезия рискует потерять статус развивающегося рынка: риски для инвесторов

MSCI предупредила о возможном понижении до пограничного уровня

Индонезия может быть понижена в глобальной классификации финансовых рынков со статуса развивающегося рынка до категории пограничного рынка, сообщает Bloomberg. Поводом стало предупреждение MSCI, указавшей на проблемы с корпоративным управлением, прозрачностью и низкой долей акций в свободном обращении, что уже спровоцировало резкое падение котировок на фондовом рынке страны и усилило риски для международных инвестиций.

Уровень оценок MSCI

MSCI — это глобальная аналитическая и индексная компания, которая разрабатывает фондовые индексы и классификации финансовых рынков, используемые институциональными инвесторами по всему миру. Индексы MSCI служат ориентиром для крупнейших инвестиционных фондов, пенсионных систем и управляющих компаний при распределении капитала между странами, регионами и секторами экономики.

Компания определяет, какие рынки относятся к развитым (developed markets), развивающимся (emerging markets) или пограничным (frontier markets), оценивая их по таким параметрам, как размер фондового рынка, доступность для иностранных инвесторов, ликвидность и качество регулирования. Решения MSCI напрямую влияют на структуру глобальных инвестиционных потоков и могут приводить к масштабным перемещениям капитала между странами.

Основные претензии MSCI

Ключевые вопросы связаны с правилами раскрытия информации о владельцах акций и структурой собственности на фондовом рынке. MSCI указала, что действующие нормы акционерной отчётности в Индонезии могут способствовать непрозрачным схемам владения, что повышает риски инсайдерской торговли, манипуляций ценами и недобросовестных сделок.

Отдельное внимание уделяется низкой доле акций в свободном обращении. Значительная часть публичных компаний в стране контролируется основателями, семьями или крупными конгломератами, из-за чего лишь ограниченный объём бумаг доступен для свободной торговли. Такая структура усиливает волатильность, снижает ликвидность и затрудняет вход и выход для крупных институциональных инвесторов.

MSCI отмечает, что формально не устанавливает минимальный уровень доли акций в свободном обращении для страновых классификаций, однако этот показатель напрямую влияет на оценку доступности рынка. При этом для включения отдельных бумаг в инвестиционную вселенную развивающихся рынков компания требует долю свободного обращения не ниже 15% в течение определённого периода, за исключением отдельных случаев.

Особенности развивающегося рынка

Классификация стран применяется глобальными индекс-провайдерами для оценки уровня развития финансовых систем, доступности для инвестиций и глубины фондовых площадок. В этой системе развивающийся рынок занимает промежуточное положение между пограничным и развитым: экономика уже считается достаточно крупной и ликвидной для международного капитала, но при этом сохраняет повышенные риски, связанные с регулированием, прозрачностью и защитой прав инвесторов.

Для глобальных фондов этот статус имеет прямое значение. Триллионы долларов распределяются между странами автоматически на основе индексов, и многие инвестиционные структуры по своим правилам могут работать только с рынками, входящими в категорию развивающихся рынков.

Чем опасен пограничный уровень

Понижение Индонезии до категории пограничного рынка может привести к масштабному оттоку иностранного капитала, поскольку фонды, ориентированные на индексы, будут вынуждены сократить вложения в индонезийские акции. Аналитики Goldman Sachs оценивают возможные пассивные оттоки в экстремальном сценарии в $13 млрд.

Выход такого объёма средств создаст дополнительное давление на национальную валюту и усилит зависимость экономики от внутренних источников финансирования и официальных заимствований. Это, в свою очередь, может привести к росту стоимости кредитов для компаний и государства, ослаблению банковского кредитования и сокращению инвестиций в инфраструктуру и бизнес.

К пограничным рынкам относятся Бангладеш, Шри-Ланка, Вьетнам и Пакистан. Как правило, они привлекают меньшие и более нестабильные объёмы иностранного капитала, поскольку многим крупным фондам запрещено владеть активами на пограничных рынках. В более долгосрочной перспективе это означает риски замедления экономического роста, ухудшения ситуации на рынке труда и снижения интереса со стороны глобальных инвесторов. Для фондового рынка это также будет означать снижение ликвидности и рост волатильности, особенно в условиях ограниченного присутствия крупных международных институциональных игроков.

Реакция властей и регуляторов

Индонезийские регуляторы заявили о намерении удвоить минимальную долю акций в свободном обращении до 15% уже с февраля в рамках более широкой реформы фондового рынка. Мера направлена на повышение ликвидности и снижение концентрации собственности в руках узкого круга контролирующих акционеров.

Дополнительно власти рассчитывают задействовать недавно созданный суверенный фонд Danantara, который может выступить в роли долгосрочного институционального инвестора и поддержать рынок в период повышенной волатильности. Также ускорены планы по диверсификации структуры владения фондовой биржей и привлечению большего объёма институционального капитала в акции.

Правительство намерено расширить возможности для страховых компаний и пенсионных фондов, увеличив допустимую долю вложений в фондовый рынок. Эти меры рассматриваются как попытка компенсировать возможное сокращение зарубежного спроса за счёт внутренних источников капитала.

Экономический фон

Даже до предупреждения MSCI экономика Индонезии сталкивалась с замедлением темпов роста и ростом фискальных рисков. Бюджетный дефицит по итогам 2025 года достиг 2,92% валового внутреннего продукта, приблизившись к установленному законом пределу в 3%, и аналитики предупреждают о риске его превышения в 2026 году.

Администрация президента Прабово Субианто усилила давление на центральный банк, привлекая его к финансированию приоритетных государственных программ. В январе пост заместителя главы регулятора получил племянник президента, что усилило обеспокоенность инвесторов вопросами независимости денежно-кредитной политики.

Дополнительное давление на экономику оказывает торговый конфликт, инициированный администрацией президента США Дональда Трампа, который привёл к сокращению экспортных заказов, увольнениям и заморозке части иностранных инвестиционных проектов. После этого иностранные фонды начали снижать вложения в активы Индонезии, указывая на высокие оценки, политические риски и регуляторную неопределённость.

Региональный эффект

Индонезия остаётся крупнейшим фондовым рынком Юго-Восточной Азии по капитализации, поэтому возможное понижение её статуса способно изменить структуру глобальных инвестиционных портфелей во всём регионе. Сокращение веса страны в индексах автоматически уменьшит долю Юго-Восточной Азии в распределении международного капитала.

В результате часть потоков может быть перераспределена в пользу более крупных и ликвидных рынков Азии, прежде всего Китая, Индии и Южной Кореи. Для инвесторов это означает смещение фокуса с региональной диверсификации в сторону отдельных национальных рынков с более устойчивыми институтами и предсказуемыми правилами регулирования.

Аналитики International Investment отмечают, что ситуация с Индонезией может стать индикатором для других развивающихся экономик. Значение корпоративного управления, прозрачности и защиты прав инвесторов продолжает расти, а классификация рынков всё чаще превращается из формального статуса в реальный экономический фактор, напрямую влияющий на доступ к глобальному капиталу.