читайте также

Рынок жилья Израиля ждёт перезагрузка в 2026

Рынок жилья Израиля ждёт перезагрузка в 2026

Инвестиции в недвижимость Юго-Восточной Европы снизились в 2025 году

Инвестиции в недвижимость Юго-Восточной Европы снизились в 2025 году

Азия становится центром глобального роста авиации

Азия становится центром глобального роста авиации

Пальма стала самым дорогим городом Испании

Пальма стала самым дорогим городом Испании

Green Key ужесточает стандарты устойчивости в 2026

Green Key ужесточает стандарты устойчивости в 2026

Молодые европейцы выбирают аренду вместо покупки

Молодые европейцы выбирают аренду вместо покупки

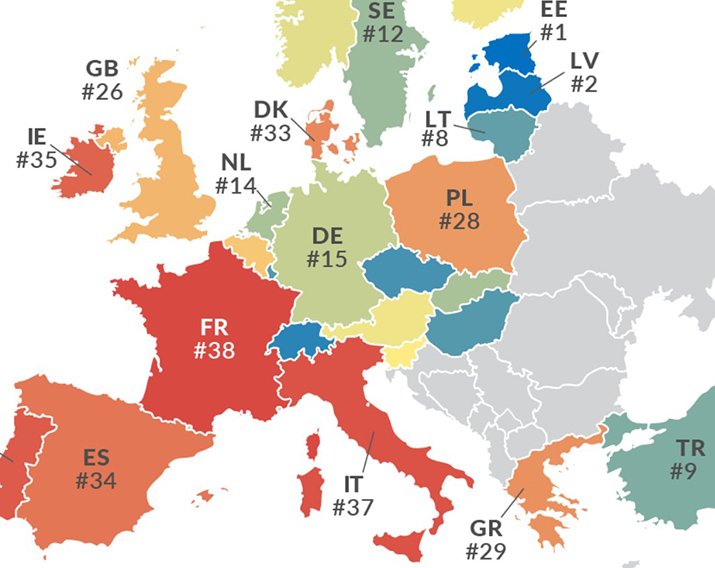

Рейтинг стран ОЭСР по налогам: где самые низкие и самые высокие ставки

Фото: Tax foundation

Эксперты Tax Foundation сравнили налоги 38 государств, входящих в Организацию экономического сотрудничества и развития. Рейтинг 2022 года по самым низким ставкам возглавила Эстония, наиболее высокие в Италии.

Топ-10 налоговых кодексов

Налоговый кодекс Эстонии девятый год подряд признают лучшим в ОЭСР и характеризуется следующими позитивными факторами:

налог на корпоративный доход 20% применяется только к распределенной прибыли;

фиксированный налог на доходы физических лиц в 20% не распространяется на доходы от личных дивидендов;

налог на имущество применяется только к стоимости земли, а не к цене недвижимости или капитала;

территориальная налоговая система, которая освобождает 100% иностранной прибыли, полученной отечественными корпорациями, от внутреннего налогообложения (с небольшими ограничениями).

Налоговая система Эстонии наиболее конкурентоспособная в ОЭСР и некоторые страны перенимают опыт этой страны. Например, это сделала Латвия и стоит упомянуть Грузию, которая не входит в Организацию, но благодаря переходу на эстонскую модель имеет весьма эффективную схему взимания налогов, которая привлекательна и для местных жителей, и для иностранцев – со ставками от 0%. Наиболее популярен статус ИП с малым бизнесом – при этом режиме взимается налог с прибыли всего в 1%. При заработках на территории других стран доход не облагается налогом.

Страны с лучшими налоговыми системами в ОЭСР:

1. Эстония.

2. Латвия.

3. Новая Зеландия.

4. Швейцария.

5. Чехия.

6. Люксембург.

7. Венгрия.

8. Литва.

9. Турция.

10. Израиль.

Сборы за недвижимость

По минимальным ставкам налога на недвижимость тоже лидирует Эстония. В стране нет ежегодного налога на квартиры и дома, вместо него платят пошлину на земельные участки. Ставка ежегодно устанавливается собранием местного самоуправления не позднее 31 января. Она зависит от конкретного региона и даже района города, варьируется в пределах 0,1-2,5% от кадастровой стоимости земли. К примеру, в Таллине и Пярну ставка 1,5%, в Тарту – 1%. Налог на землю за квартиру с 1 спальней площадью 50 кв. м в обычном доме Эстонии может составлять лишь 20 евро, в квартире с двумя спальнями 40, а в доме на 120 метров – €150.

На втором месте Новая Зеландия, в которой нет налога на недвижимость, взимаются сборы за землю. На третьем Словакия – в общем рейтинге у этой страны 13-я позиция. В первом десятке по низким налогам на недвижимость также:

4. Австралия.

5. Латвия.

6. Чехия.

7. Литва.

8. Швеция.

9. Мексика.

10. Израиль.

Самые высокие налоги на имущество зафиксированы в Италии, где нужно платить уже при покупке недвижимости – от 4 до 9% от стоимости, а для элитного жилья ставка может доходить до 22%. На вторичном рынке налог начисляют не с рыночной, а с кадастровой стоимости, которая зачастую ниже. Для иностранцев без ВНЖ сбор выше, но они могут претендовать на налоговые льготы:

если недвижимость не относится к классу люкс;

если ранее не пользовались аналогичной льготой;

при регистрации в купленном жилье в течение 18 месяцев после заключения договора.

Иностранцы, страны которых не входят в ЕС, для регистрации по месту жительства должны оформить ВНЖ. Сама по себе покупка недвижимости не является основанием для вида на жительство. С помощью нее лишь проще получить шенгенскую визу на 90 дней. Если иностранец использует льготу, но не сможет получить ВНЖ и не зарегистрируется, то придется заплатить по полной ставке и еще штраф – 30% от суммы налога.

Размеры налога на имущество бывают в Италии двух типов. Единый муниципальный (Imposta municipale unica, IMU) составляет примерно 0,4-0,76% от кадастровой стоимости. Эта ставка налога может быть увеличена или уменьшена. Если недвижимость в категории основного места жительства, то не нужно платить IMU. Налог на обслуживание, то есть вывоз мусора, уборка (Tassa sui rifiuti, TARI) зависит от площади, количества проживающих и муниципальных ставок. Страхование недвижимости оценивается в среднем в 1-2% от стоимости объекта.

При продаже нужно заплатить налог на прирост капитала – 26%, но в некоторых случаях продавец освобождается от оплаты:

при владении недвижимостью более 5 лет;

владение менее 5 лет, но использовалась в качестве основного места жительства большую часть периода владения.

При покупке недвижимости рекомендуется оценивать все составляющие – сборы при заключении сделки и за обслуживание, эксплуатацию, условия приобретения для резидента и иностранца. Во многих государствах требования к гражданам и приезжим отличаются. Если в планах проживание, то стоит обратить внимание, насколько высоки налоги за различные виды деятельности. Рейтинг наверняка поможет сделать необходимые выводы.